出来的是风险,掉出来的是机会在均值回归理论的基础上,市场跌得越低,长期投资机会可能越好

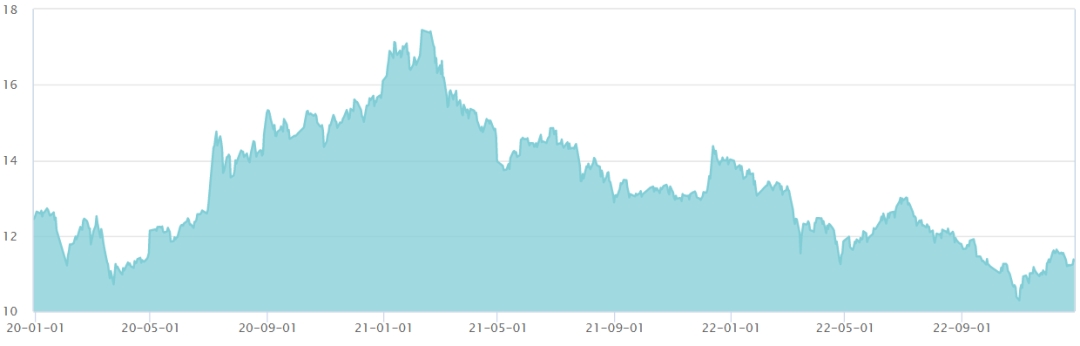

2022年,a股市场再次迎来深蹲行情,各大指数跌幅均超过20%WIND数据显示,截至12月28日,沪深300指数,中证500指数,创业板指数今年以来分别下跌了21.64%,20.35%,29.63%市场的快速下跌使得整体估值处于最近几年来的低点以沪深300指数为例12月28日沪深300指数市盈率为11.34倍,最近三年为10.87%也就是说,比过去3年89%以上的时间都便宜

沪深300指数近三年市盈率图

一是适度提高权益类资产比例。

如果长期投资,风险承受能力较高,那么可以适度提高权益类资产的配置比例毕竟在目前的市场下,通过增加权益类资产的比例,可以争取未来更好的收益

百分之几。

在资产配置比例策略上,动态资产配置策略是非常有效的策略去年年初,如果你的权益类和固定收益类资产配置比例是50%:50%然后,经过一年的权益市场调整,你的权益类资产的比例已经降低,比如降低到你总资产的30%然后,你要根据你目前的总资本和你的风险承受能力,适当增加你的权益类资产的比例

通过这样的比例调整,间接实现了在市场低点买多,在市场高点试图抛出的效果。

投资是概率的游戏只要你多做正确概率的事情,长期来看你会大概率获胜投资大师彼得·林奇说,只要60%的股票表现符合预期,就足以在华尔街创造令人印象深刻的投资记录

第二:2023年两条主线的布局

对于2023年的布局主线,小金家基金经理倪超分析指出,对于2023年的市场,基于当前市场处于低估值水平,经济预期确定,流动性水平,量价水平都更有利于市场上行。

至于具体的结构性机会,倪超认为可以重点关注两个方面第一个方面是政策驱动背景下的各种修复预计从现在开始到明年一季度,各项稳增长政策会陆续出台,会有阶段性的复苏驱动预期中的传统行业,比如房地产行业的恢复,包括各个监管层面的友好,比如互联网的监管,都已经走到了尽头伴随着居民收入预期的稳定,收入水平的提高,各种收入场景的恢复,包括食品饮料,航空,餐饮旅游,纺织服装等,可能有些机会值得探索

第二个结构性机会主要集中在科技的增长,这是我们高质量发展的内在要求,也是我们未来产业政策的重点支持方向后续可能会更加重视科技,重视科技的独立性,强调安全发展,走向高端制造,注重硬技术投资视角关注产业趋势和地方景气高增长方向,包括寻找军工,新能源,机械,化工等行业的投资机会还包括医疗医学,以芯片和操作系统为代表的自主可控性等

第三:多元化资产配置

全球资产配置之父加里·布林森:90%的收益来自成功的资产配置其实多元化资产配置的意义绝不是把鸡蛋放在不同的篮子里分散风险那么简单

首先,多元化的资产配置可以降低投资组合的波动性虽然赌单赛道往往能在风口起飞,但也容易掉下来所谓盈亏是一样的多元化的资产配置,涨跌少

第二:多元化的资产配置有利于复利的魔力复利是世界第八大奇迹实现复利魔力的关键不是每年增加很多,而是每年增加一点通过时间的累积效应,最终实现财富的指数级增长,实现慢即是快的理财效果

第三,多元化的资产配置有利于养成良好的投资心态在今年震荡的市场中,如果你集中持有股票型基金,相信体验并不好但如果你持有债券和大宗商品,你会感觉好很多因为今年很多商品基金都涨了不少

那么,如何做多元化配置呢小金给你四点建议第一,全球配置,第二,配置资产之间的相关性越低越好,第三:着眼长远因为多元配置的短期表现往往一般,长期来看更能凸显其优势,第四,动态调整投资组合比例,以适应市场变化

沪深300指数已经连续两年下跌,上一次这么惨是在2010年和2011年但从历史数据来看,沪深300指数自2002年以来并未出现连续三年下跌的情况所以2023年可能是充满希望的一年,也是收获的一年

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。